- 前回のアメリカの家計部門のバランスシート(1)の続きです。

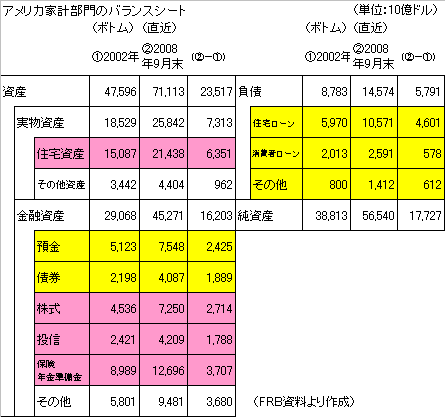

- 下記は家計の資産規模が直近のボトムである①2002年と直近②2008年9月末を比較したものです。

- 資産規模は約47.6兆ドル(約4,300兆円:1ドル90円換算)⇒ 約71.1兆ドル(約6,400兆円)と約1.5倍に増加し、負債規模も約8.8兆ドル(約790兆円)⇒ 約14.6兆ドル(約1,310兆円)と約1.7倍に増加している。

- この①2002年は米国の住宅バブルによる過剰消費が起こる前の姿であり、負債規模は当時の家計の年間キャッシュフロー約0.65兆ドル(約59兆円)の13.5年分であった。

- 前回と同様に金利負担をざっくり計算すると①2002年当時は約34兆円で、年間のキャッシュフロー59兆円以内に納まっており、返済可能であることから、負債規模約790兆円は適正水準だったといえる。

- ②は前回書いたように金利負担約58兆円に対し、キャッシュフローは約15兆円であり、キャピタルゲインなしでは到底返済が不可能な水準になっている。これが今回の危機の震源地である。

- 今回の危機の解決策は、まずは過剰負債をバブル前の2002年の水準まで落とすこと、次に過剰消費を是正して年間のキャッシュフローを2002年の水準に戻すことである。

↓お得な情報はこちら!↓今なら4大特典特典付き!

便利でお得な年間購読はコチラ!

![]()

ビジネスマンの必読書『週刊ダイヤモンド』 ★最新号が送料無料★

![]()

↓よろしければ下記をクリック下さい↓